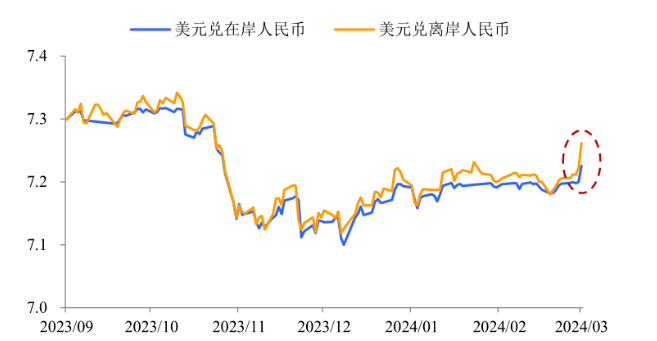

3月25日,离岸人民币汇率在前一日连续突破7.26、7.27、7.28阶段性高位的情况下,当日早盘在9点左右突然回调,一度回升逾400点至7.2327,回升幅度超过0.5%。

经此一役,在岸人民币的短期下限将移至7.24至7.26之间,而离岸人民币的下限则将在7.30附近。

为什么人民币汇率破7.20具有必然性?

首先是宏观背景,主要是美元的强和日元的弱。美元的强自不必说,上周美联储议息会议虽然保持年内三次降息的指引未变,但是从汇率市场来看,这是超预期偏鹰的,叠加瑞士央行率先降息,英国央行明显偏鸽,美元的强在情理之中。

此外,自2022年以来人民币的涨跌受日元的影响也越来越明显,尤其是一些极端的行情。上周日本央行的鸽式加息,让日元再次跌破151,离去年第四季度的低点仅一步之遥,而当时在岸和离岸人民币双双跌破7.30。

其次是政策上看,7.20不是政策的硬约束。什么指标最能代表央行的汇率观点?那就是中间价。今年从2月以来央行基本上把中间价维持在7.10附近,按照官方的汇率制度,7.24才是在岸人民币真正意义上的下限,而7.20更像是一种市场的默契。

第三是市场行情的特点,人民币汇率的波动较低。所有资产的波动率都会物极必反的运动规律(在市场不发生结构性变化的情况下),由于稳汇率的约束和默契,人民币汇率的波动率在今年3月创下了疫情以来的最低值,甚至低于2022年3月。而2022年3月之后因为疫情的原因,人民币汇率一度出现大幅的波动,从6.3调整至7.3。

所以,综合以上分析,我们可以得出一些基本的结论。

首先,行情不是政策“放弃”汇率的信号。只要中间价稳定,政策基调就不会改变,汇率依旧会是国内货币政策的重要影响因素,尤其是对逆回购、MLF和资金空转的客观约束。跟着美联储、美元来操作依旧会是影响国内政策节奏的重要因素。

其次,偶然事件的冲击只是偶然,影响在时间上是有限的。且不说草案的影响,能否通过或者何时通过国会都尚未可知。从波动率看,今天单日的反弹幅度已经不小,后续的汇率的变化将交给政策的应对和经济市场环境的变化。

我们认为后续人民币变化的两个重要关注点,一是下周一中间价是否会明显下调,二是日元会不会跌破151.9的前低。对于前者我们认为可能性不大,对于后者我们觉得有风险,日本政府可能用汇率超贬来对冲国内走出负利率的冲击,而一旦日元跌破前低,至少会连累离岸人民币。

在政策框架不变的情况下,短期内央行仅可能小幅调整中间价,对应在岸人民币的下限我们预计在7.24至7.26,根据人民币在岸和离岸价差的水平,离岸人民币的下限极端情况下会在7.30至7.32之间。

第三,类似今天的行情以后是不是还会出现。在当前稳汇率的政策框架下,“人民币汇率波动性下降——事件冲击导致短期大幅波动——波动率再次下降”的模式会长时间存在,对于国内股市等市场而言,需要警惕汇率突发式大幅波动的负面影响。而目前看来,日元贬值(通常对应日股上涨)——连累人民币——拖累A股的关系依旧可以作为影响国内市场的重要外部逻辑。